一方面,新兴市场的潜在汇率波动有可能导致资本收益流失;另一方面,一般而言汇率的危机是“果”,大多由于基本面不良的“因”造成,货币危机处理不当很容易演变为流动性危机、经济危机甚至引发政局动荡。因此,做出跨境资本合作的决策之前,需要充分评估汇率基本面情况。

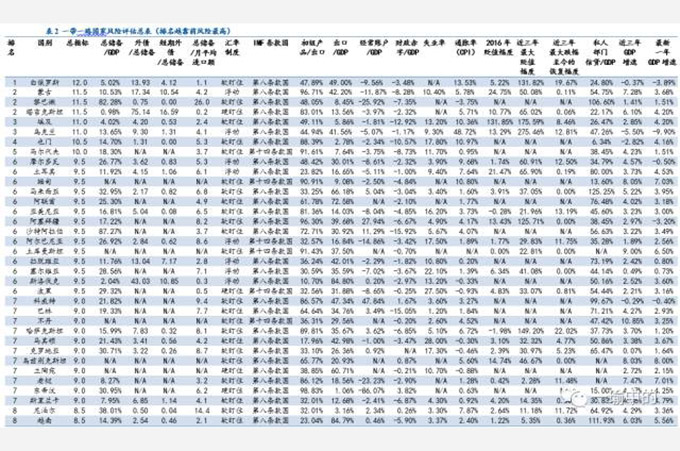

本文拟从短期货币风险、中长期经济风险角度,对“一带一路”相关国家进行全景考察与预警。“一带一路”相关国家总数64个,剔除掉无可靠数据来源的部分国家(叙利亚、巴勒斯坦、黑山、伊朗),共录得国家60个。由于个别国家数据采集相对困难,本文采集的数据时点大部分为2016年,但个别数据仅到2015年。

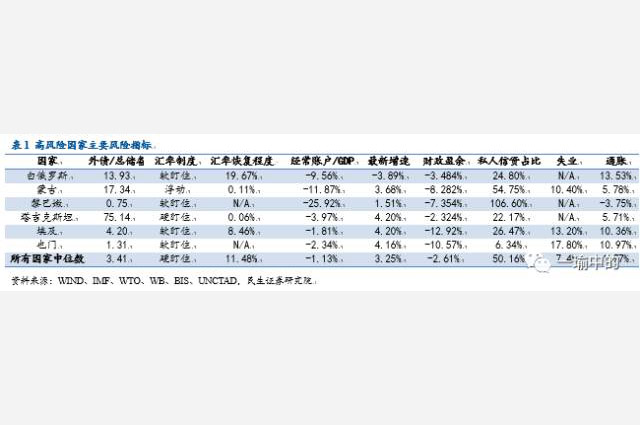

选取外债/总储备指标进行考察,此方面风险较高的国家如塔吉克斯坦(7514%)、斯洛文尼亚(6614%)、爱沙尼亚(5339%)、斯洛伐克(4303%)、蒙古(1733%)、白俄罗斯(1393%)、拉脱维亚(1303%)。

2、汇率制度僵化的国家,并不能及时反应与消化汇率波动,并且若紧急情况下更改为浮动汇率制度,极易对市场信心造成巨大冲击,恶化汇率形势。

利用IMF的汇率制度分类对新兴市场国家汇率制度进行考察,按IMF最新的2014年报告,仍有塔吉克斯坦、文莱、东帝汶、立陶宛、波黑、哈萨克斯坦实施硬盯住制度,风险较大,其余国家均实施软盯住或浮动制度,能够有效缓解汇率风险。

3、汇率有回升趋势的国家,说明贬值压力已得到一定释放,其后续走势可能较为稳健。

选取近3年贬值幅度的恢复情况来判断货币稳健性,如南非虽然近三年最多曾从10.59贬值59.39%至16.88,但至16年12月31日已恢复了约一半至13.63,恢复程度51.73%高于市场均值,由而判定稳健。又如马来西亚,虽然近三年的贬值幅度仅为37.05%,但一直保持下行态势,并未企稳或逐步恢复,由而判断其不稳健。汇率回复程度较大的国家有马其顿(1049.44%)、柬埔寨(63.11%)、印度尼西亚(51.97%)、俄罗斯(45.03%)。

4、经常账户大幅逆差。

新兴市场国家虽然出口依存度相对较高,但由于产业水平发展滞后、能源独立程度低等原因,其进口规模更大,导致大部分时期经常账户保持逆差,而且在当前全球需求萎缩的大背景下,这些国家以初级产品为主的出口需求遭遇了更大冲击,导致经常账户逆差进一步恶化,对资本外逃的缓冲能力有限。

选取指标为经常账户余额/GDP,此方面风险较大的国家为如东帝汶(-86.07%)、吉尔吉斯斯坦(-30.13%)、老挝(-23.23%)、黎巴嫩(-25.92%)、阿富汗(-20.93%)。

5、经济增速大幅下滑。

资本外流的背后其实是美元流动性萎缩下的前期套利平仓,也就是QE时代借低利率贬值的美元投资加杠杆升值的新兴市场,成本端是美元债务利率,收益端是新兴市场的增长红利,现在是套利空间缩窄下的偿还美元债务同时资本平仓的过程。在这个过程中,成本端美元加息是趋势所在,那么收益端下滑明显丧失了资产吸引力的国家风险将更为突出。

选取指标为2016年GDP同比数据,此方面风险较大的国家如白俄罗斯(-3.89%)、阿塞拜疆(-3.2%)。

二

1、经济增速大幅下滑的,国内整体增长低迷,如前所述。

2、财政能力捉襟见肘的,赤字率已然较高,公共部门加杠杆空间所剩无几,财政政策发力功效有限。

选取指标财政盈余/GDP,此方面风险较大的如阿曼(-16.47%)、沙特(-15.92%)、巴林(-15.05%)、文莱(-14.51%)、埃及(-12.92%)。

3、私人部门债务高企的,风险累计较大,加杠杆空间小,去杠杆压力大。

选取指标私人部门债务余额/GDP,此方面风险较大的如泰国(151.26%)、新加坡(129.75%)、马来西亚(125.25%)、越南(111.93%)、黎巴嫩(106.6%)。

4、失业率、通胀率较高的,国内就业情况糟糕,失业人数过多,或引发政治动荡。

如塞尔维亚(22.1%)、波黑(27.5%)、马其顿(28%)。而通胀可能诱发滞涨,阻碍经济复苏,如捷克(34%)、白俄罗斯(13.53%)、也门(10.97%)、缅甸(10.8%)、埃及(10.36%)。

与此相对,罗马尼亚、泰国、菲律宾、以色列、印度尼西亚、柬埔寨、俄罗斯总体评价较好,短期及中长期都表现得更为稳健,这些国家货币升值的可能性大于贬值。

具体而言,这7个国家的外债/总储备均值1.56,经常账户大部分保持顺差,国际收支结构稳定;汇率定价合理,一般施行浮动汇率制度,有4个国家在2016年出现了升值;赤字率、失业率和通胀率的均值分别为1%、4%和2%,平均私人信贷占比60%,最新一季经济增速平均4%,经济结构平衡,市场经济活跃。

图1. 高风险国家主要风险指标(点击查看大图)

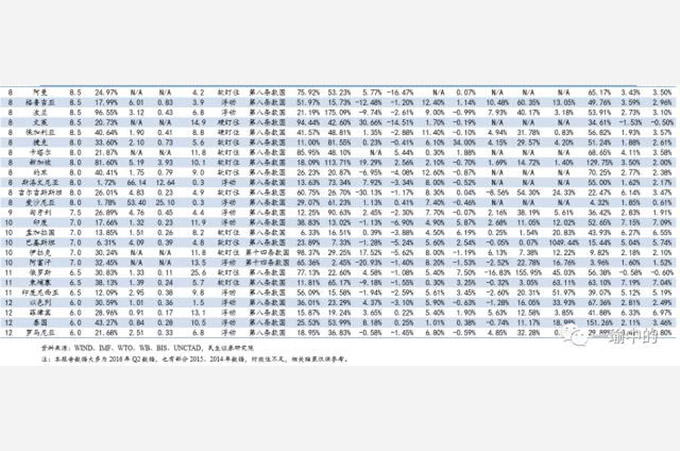

图2. “一带一路”国家风险评估总表(排名越靠前风险越高)

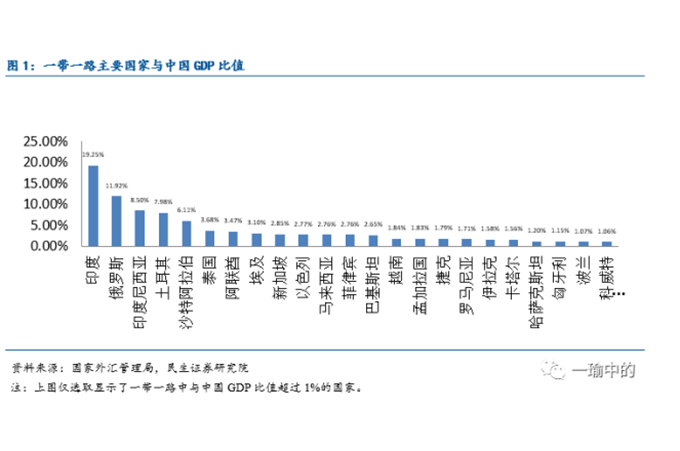

图3. “一带一路”主要国家与中国GDP比值(点击查看大图)

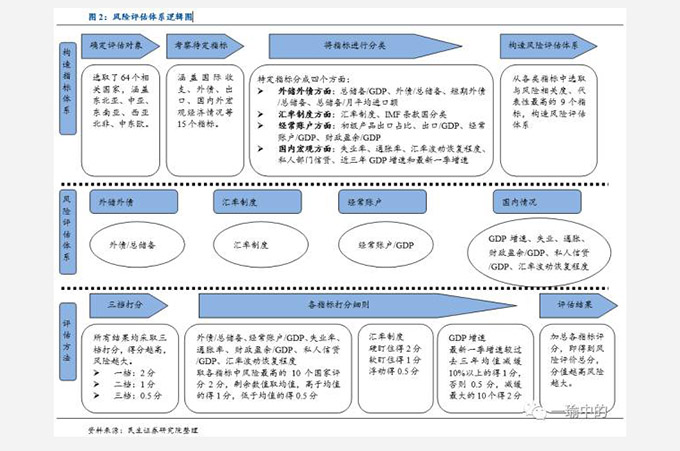

图4. 风险评估体系逻辑图(点击查看大图)

(来源:一瑜中的,文/ 民生证券副总裁、研究院院长 管清友。节选自:《“一带一路”国家汇率基本面梳理》。本文所载内容仅供用户参考之用,以上观点仅代表作者;完整研究观点应以民生证券正式发布的研究报告为准。)